おはようございます、なべやすです。

一昔前に比べて、日常の決済に現金を使う機会は、随分と少なくなりました。

決済方法にクレジットカードや電子マネーを利用する機会が増えたことにより、世の中ではキャッシュレス化が着々と進んでおります。

気がつけば、自分も知らぬ間にその時代の波に乗っている一人です。

しかし、日本のキャッシュレス決済比率は世界的に見てもまだ低いため、経済産業省は2018年にキャッシュレス・ビジョンを策定しました。

今後は国際イベントなどの開催に向けて、日本国内のキャッシュレス化は益々推進されていくでしょう。

当記事では、今後加速していくキャッシュレス化のメリット・デメリットや代表的なキャッシュレス決済ツールについて紹介します。

- キャッシュレスとは

- キャッシュレス化によるメリット・デメリットは?

- キャッシュレス化を快適にする3つの決済ツール

- キャッシュレス生活なったことによる変化

- 経済産業省が推進する日本のキャッシュレス化

- 日本のキャッシュレス決済比率は世界的に見ても低い

- 最後に

キャッシュレスとは

そもそもキャッシュレスとは、どのようなことを言うのでしょうか。

ネットで検索してみると、下記のように書かれております。

現金ではなく、小切手・口座振替・クレジットカードなどを利用して支払いや受け取りを行うこと。

(引用元:コトバンク)

クレジットカードや電子マネー(Suica、楽天Edy)などのICカード、おサイフケータイは代表的なキャッシュレス決済です。

近年では、楽天ペイやPayPayなどのスマホ決済(QRコード決済)も加わりました。

他にも、商品券やプリペイドカード(図書カード、QUOカード)などもキャッシュレス決済に該当します。

この中には記載ありませんが、銀行振込や銀行口座引落なども古くからあるキャッシュレス化の一つといえるのではないでしょうか。

- クレジットカード

- 電子マネー(Suica、楽天Edy)など

- おサイフケータイ

- スマホ決済(QRコード決済)

- 商品券やプリペイドカード(図書カード、QUOカード)

- 銀行振込や銀行口座引落

長いことサラリーマン生活を送っておりますが、社会人になったときから既に給与やボーナスの受け取りは、現金でなく銀行振込でした。

つまり、キャッシュレスという言葉がポピュラーになる以前から既にキャッシュレス化は始まっていて、しかも大半の人が利用していたということになります。

キャッシュレス化によるメリット・デメリットは?

ここからは、キャッシュレス化によるメリットとデメリットを紹介します。

個人的には、日常のキャッシュレス生活から主に以下のようなメリット・デメリットがキャッシュレス化にはあると考えます。

| メリット | デメリット |

|---|---|

|

|

キャッシュレス化のメリット

キャッシュレス化によるメリットは、いったいどんなものがあるのでしょうか。

表にまとめたメリットを、一つずつ紹介していきます。

利用履歴が残る

現金がアナログ決済だとするとキャッシュレス決済はデジタル決済にあたるので、クレジットカードや電子マネーを利用した場合一定期間の履歴が残ります。

利用履歴を確認できるメリットは、不正利用の早期発見や使いすぎ防止などです。

月々の利用請求額が確定する前でもWEBサイトでリアルタイムに利用状況が確認できるので、コスト管理がしやすいです。

現金決済に比べて安全性が高い

クレジットカードや電子マネーなどの利用は 、一見、セキュリティの面を考えるとリスクが高いように思うかもしれませんが、実際のところは逆ではないでしょうか。

確かにクレジットカードや電子マネーには、盗難やインターネット上での不正利用と言うリスクが伴うかのように思います。

しかし、それは現金決済においても同じことです。

例えばクレジットカードや電子マネーを紛失してしまったり、または盗難などにあい悪意ある第三者に渡ってしまったとします。

紛失であれば気付いた時点でカード会社や電子マネーの発行元に届出や連絡をすることにより、その利用を停止させることも可能です。

対処するまでの早さにもよりますが、被害を最小限に止めることもできるでしょう。

ところが、現金の場合はどうでしょうか。

落としてしまったりして紛失した現金は、運良く親切な人に拾ってもらい警察に届けられたりすれば手元に戻ってくる可能性もありますが、そうでない第三者に拾われたりすると、使用された痕跡が残らない現金は戻ってくる可能性が低いと考えられます。

盗難やインターネット上で不正利用された場合などであれば、その利用分に関しての保証がカード会社や電子マネーの発行元から受けられる場合もあります。

多額の現金を持ち歩かなくて済む

現金は、紛失したり盗難などにあった場合、自分の元に戻ってくる可能性は極めて低いです。

多額であれば、その分リスクは高まります。

紛失や盗難により自分の手を離れてしまった現金は、戻らないものと考える方が現実的です。

クレジットカードをはじめとしたキャッシュレス決済を活用すれば、多額の現金を持ち歩かなくて済みます。

現金を持ち歩かなければ、紛失や盗難のリスクもありません。

日常生活においてキャッシュレス決済を多く取り入れれば、現金紛失や盗難のリスクは下がり、その安全性は大きなメリットになります。

数あるキャッシュレスツールの中でもクレジットカードは、他のキャッシュレスツールと比べ高額決済に適してます。

日ごろからクレジットヒストリーを積み上げておき、利用限度額の大きなカードを1枚持っておくと安心です。

\限度額も大きい/

年会費永年無料の楽天カード

ポイント還元がある

他にもメリットとして、クレジットカードや電子マネーで決済することによって付与されるポイントがあります。

現金の場合は例え100万円を決済したとしても、決済したことに対してポイントが必ず付与されるとは限りません。

ところがクレジットカードや電子マネーの場合は、決済することによってポイントが還元されます。

還元率は1%に満たない場合がほとんどですが、チリも積もれば山となります。

同じ金額を使うのであれば、例えわずかでも還元された方が絶対にお得です。

キャッシュレス決済でポイントゲット

キャッシュレス化のデメリット

ここからは、キャッシュレス化によるデメリットは何かを考えてみます。

キャッシュレスには多くのメリットがありますが、デメリットもある点を理解し、上手に導入しましょう。

不正利用の恐れがある

キャッシュレス化には多額の現金を持ち歩かなくて済む安全性でのメリットがありますが、その反面、デジタル決済で時おり耳にする不正利用の恐れがあります。

ひとたび不正利用にあうと利用限度額が大きいクレジットカードなどの場合は、その被害も甚大です。

不正利用を防止するためにも、セキュリティ対策や被害防止に関する知識の習得はマストになります。

クレジットカードや電子マネーで全ての決済をできない

現在、日常生活においては、ほとんどのお店や施設などでクレジットカードや電子マネーの利用が可能になってきたと言えますが、それでも100%ではありません。

場所によっては、まだ現金決済しか行えないところも多々あります。

しかし、現金が使えないお店や施設はまずないでしょう。

どの地域に行っても、クレジットカードしか使えないというお店は、ほとんど存在しません。

仮にもしそのような場所やお店があったとしても、それは極めて稀なケースだと言えます。

使いすぎる恐れがある

使うことによりその場で残金が目で確認できる現金と違い、クレジットカードや電子マネーといったキャッシュレス決済の場合は、現金と比較してお金その物の存在がないため感覚的に使い過ぎてしまうリスクがあります。

その辺りは諸刃の剣的な要素があると言えます。

計画的な使い方をするなど、自己管理が必要です。

セブン銀行アプリでお財布レス

キャッシュレス化を快適にする3つの決済ツール

快適なキャッシュレス生活のためにも、決済ツール選びは重要です。

どれか一つだけの決済ツールを使うよりも、複数の決済ツールを使うシーンに合わせて使い分けるとキャッシュレス化が中途半端にならず快適になります。

基本的には、クレジットカードを他の利便性が高い決済ツールを紐づけるとポイント面でもメリットがありおすすめです。

ここからは、主に以下3つの決済ツールを紹介します。

- クレジットカード

- 電子マネー

- スマホ決済(QRコード決済)

キャッシュレス生活に必須なクレジットカード

キャッシュレス生活を送るにあたって 、必要となるツールはたくさんあります。

その中でも利用頻度も高く、キャッシュレス化においてなくてはならない存在がクレジットカードです。

クレジットカードは、キャッシュレス化においてマストアイテムになります。

利用シーンも他のキャッシュレスツールと比べても多く、ポイント還元も受けられたりするので、日常生活の中で使うシチュエーションはどんどん増えてます。

クレジットカードはショッピングだけではなく、公共料金や税金などの支払いにも使うことができたりと、一昔前に比べてその活用の場は格段に広がりました。

キャッシュレス化の推進により、今後もクレジットカードが利用できる環境は益々整っていくものと思われます。

顧客満足度No.1カード

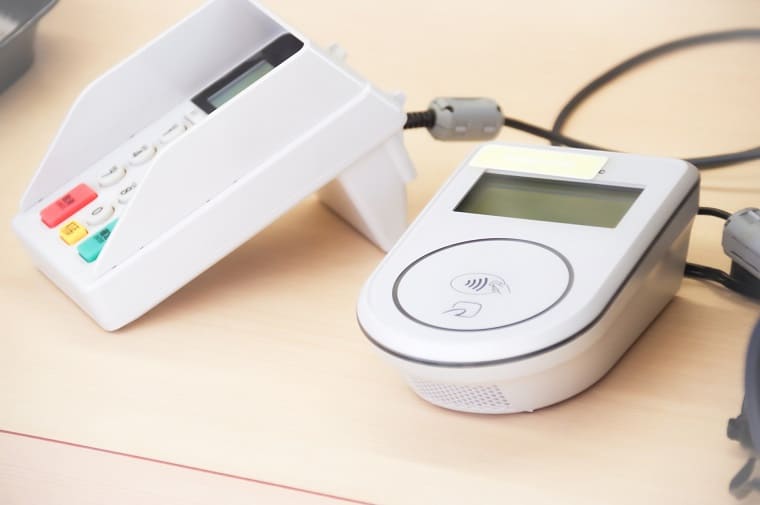

電子マネーは少額決済の時にとても便利!

クレジットカードと並びここ数年前から非常によく使うようになってきた決済ツールが電子マネーです。

電子マネーは、少額決済などの利用に向いていてとても便利です。

電子マネーには主にプリペイド(前払い)式とポストペイ(後払い)式の2種類があります。

楽天Edy・Suica・WAON・nanacoの4つに関してはプリペイド(前払い)式で、iD・QUICPayの2つはポストペイ(後払い)式に分類されます。

日ごろよく使っている電子マネーはQUICPay、楽天Edy、nanacoの3つで、その中でも特に利用頻度が高いのはQUICPayです。

QUICPayはおサイフケータイで使うことにより、その便利さが更に飛躍しました。

キーホルダータイプのキャッシュレスツール

現金に近い感覚で使えるプリペイド(前払い)式

プリペイド(前払い)式は事前に現金またはクレジットカードでチャージをしてから使うことになります。

チャージした分だけを電子マネーとして使うので残高を管理する必要がありますが、使う度にチャージ残高が減っていくので比較的現金に近い感覚で使うことができます。

プリペイド(前払い)式の電子マネーはチャージした分しか使うことができませんので、使い過ぎてしまうことが起こりにくいなどのメリットがあります。

その反面、残高不足だと使うことができなくなってしまうので、残高管理が必要なところはデメリットかもしれません。

チャージ方法にクレジットカードを使うことにより、あらかじめ設定した金額をオートチャージできたりもするので、その場合は小まめな管理は不要となります。

チャージがいらないポストペイ(後払い)式

一方のポストペイ(後払い)式は、クレジットカードと紐付けて使うことになります。

ポストペイ(後払い)式の魅力は何と言ってもチャージが不要であることです。

プリペイド(前払い)式のように残高を管理したりする必要もない上、チャージ残高不足で使えなくなることもありません。

使用した分はクレジットカード明細にダイレクトに上がってきますので、感覚としてはクレジットカードそのものを電子マネーとして使っているような感じです。

プリペイド式のようにチャージしてから使う必要はない反面、クレジットカードの利用限度額までは使うことができてしまうので、使い過ぎに注意する必要があります。

これらの電子マネーはおサイフケータイ機能を使うことにより、更にその相乗効果を表します。

Apple PayやGoogle Payの登場により、今後も利用者は増加していくでしょう。

アメックスの電子マネー

短命だったAMEX QUICPay

QRコード決済はスマホでおこなう新たな決済ツール

キャッシュレスツールとして新たに登場したQRコード決済は、他のキャッシュレス決済と比べると歴史いですが、スマホとの相乗効果もあって瞬く間に普及しました。

同じスマホを使って決済をするおサイフケータイとの違いは、対応端末が幅広くほとんどのスマホでQRコード決済が可能です。

支払設定をクレジットカードと紐づけると、チャージの手間がかからないだけでなく、ポイント付与率が高くなるメリットもあります。

決済ツールとして歴史の浅いQRコード決済は、利用できない店舗や施設が少なからず見受けられるため、一つだけでなく複数のコード決済を使えるようにしておくといいでしょう。

キャッシュレス生活なったことによる変化

いつの間にかはじまっていたキャッシュレス化は、日常生活に様々な変化をもたらしました。

特に時間の使い方に関しては、キャッシュレス生活により大きく変わっております。

ATMを利用する機会が大幅に減った

クレジットカードや電子マネーなどのキャッシュレス決済を日常的に利用することによって変化したことは、銀行口座から現金を下ろす頻度が大幅に減ったことです。

私生活においてキャッシュレス化が進んだことにより、財布の中には現金がほとんど入っておりません。

加えてインターネットバンキングも利用して振込や残高確認なども行っているので、銀行やコンビニATMへ足を運ぶ機会はめっきり少なくなりました。

日常においての支払いに関しては、クレジットカードと電子マネーなどの決済ツールがあれば、大半のことは足りてしまいます。

そこに費やしていた時間を使わなくて済むようになったことは、とても快適なことです。

インターネットバンキングは時間の節約に最適

ネット環境さえあれば、いつでもどこでも金融取引ができるインターネットバンキングは、金融取引に余計な時間を使わなくて済むだけでなく多額の現金を持ち歩かなくて済むので、時間の節約と安全面といった2つのメリットがあります。

インターネットバンキングは、個人の場合、利用料金が掛からない金融機関がほとんどです。

ネット銀行であれば、残高状況や取引状況により振込手数料が一定の回数まで無料となる場合があります。

仮に振込手数料を支払ったとしても多額の現金を持ち歩く必要がないので、万が一のリスクを回避することができます。

振込手数料を節約しようとして多額の現金を持ち歩くことは、紛失や盗難のリスクを上げることに繋がりかねません。

振込手数料は、言わば保険料のようなものです。

ネットバンキング完全対応のESET

ソニー銀行なら振込手数料が2回無料

経済産業省が推進する日本のキャッシュレス化

日本のキャッシュレス化に至っては行政も推進しており、2018年4月には経済産業省がキャッシュレス・ビジョンを策定したことを発表しました。

その内容を見てみると、今後の取組みとして大阪・関西万博(2025 年)に向けて、「支払い方改革宣言」として「未来投資戦略 2017」で設定したキャッシュレス決済比率40%の目標を前倒しし、高いキャッシュレス決済比率の実現を宣言する。

さらに将来的には、世界最高水準の80%を目指していくとされております。

日本のキャッシュレス決済比率は世界的に見ても低い

日本のキャッシュレス決済比率は世界的に見ても低く18.4%(2015年)となっております。

ちなみにトップは韓国の89.1%で、我が国とは随分大きな開きがあります。

この数値から、日本がいかに現金主義であるかがうかがえます。

それを2025年までに約2倍の決済比率を目指し、将来的には現状の約4倍を目指すことになります。

実に大きな目標です。

また、経済産業省はキャッシュレス化の推進にあたって、以下のようなことが期待できるとされております。

キャッシュレスの推進は、消費者にとっては多額の現金を持たずに買い物が可能になることや、紛失等のリスクが現金に比べて軽減されること、事業者にとっては現金管理コストの削減による生産性向上など、様々なメリットが期待されます。

(引用元:経済産業省HP)

最後に

2025年の大阪・関西万博などの国際イベントの開催に向けて、日本国内のキャッシュレス化は益々推進されていくことが予想されます。

長きに渡り決済ツールの主役に君臨してきた現金に変わり、クレジットカードや電子マネーをはじめとしたキャッシュレスツールが決済方法の主役となる日もそう遠くはなさそうです。

様々な決済シーンに対応できるように、複数のキャッシュレスツールを備えておきましょう。

最後まで読んでいただき、ありがとうございました。